19.11.2018

Perfezionata la cartolarizzazione multi-originator di POP NPLs 2018

Perfezionata la cartolarizzazione multi-originator di POP NPLs 2018

Conclusa l’operazione di cessione di un portafoglio di sofferenze di 17 banche al veicolo POP NPLs 2018 S.r.l. L’operazione di cartolarizzazione ha un valore lordo esigibile pari a Euro 1.578,3 milioni e per la stessa verrà a breve richiesta la garanzia dello Stato Italiano GACS sulla tranche senior.

Milano, venerdì 16 novembre 2018 – In data odierna, è stata perfezionata la cartolarizzazione multi-originator denominata POP NPLs 2018, originata da 17 banche con un risultato che costituisce una significativa novità nel settore delle cessioni di portafogli di crediti deteriorati sul mercato italiano.

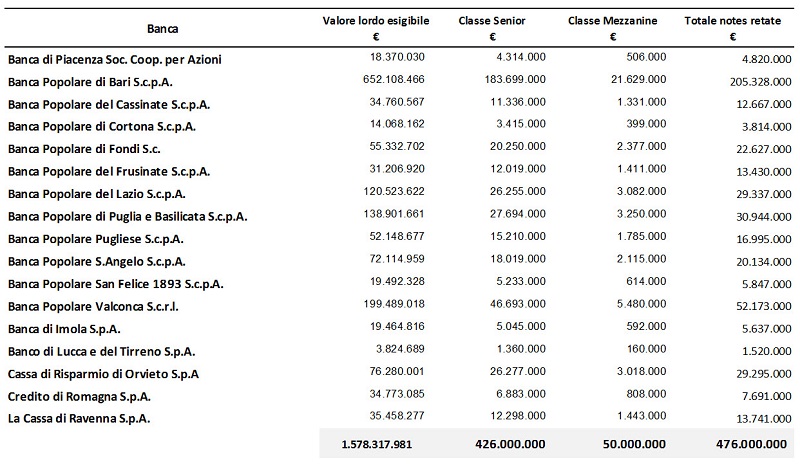

In particolare, La Cassa di Ravenna S.p.A., Banco di Lucca e del Tirreno S.p.A., Banca di Imola S.p.A, Credito di Romagna S.p.A., Banca Popolare del Lazio S.c.p.A., Banca di Piacenza Soc. Coop. per Azioni, Banca Popolare Pugliese S.c.p.A., Banca Popolare di Fondi S.c, Banca Popolare del Frusinate S.c.p.A., Cassa di Risparmio di Orvieto S.p.A., Banca Popolare del Cassinate S.c.p.A., Banca Popolare di Puglia e Basilicata S.c.p.A, Banca Popolare di Cortona S.c.p.A., SanFelice 1893 Banca Popolare S.c.p.A, Banca Popolare Valconca S.p.a., Banca Popolare Sant’Angelo S.c.p.A., insieme alla Banca Popolare di Bari S.c.p.A., hanno ceduto ad un veicolo di cartolarizzazione, costituito ex legge 130/99 e denominato POP NPLS 2018 S.r.l., un portafoglio di crediti in sofferenza avente valore lordo esigibile pari a Euro 1.578,3 milioni, composto da crediti secured per il 65,7% e da crediti unsecured per il 34,3%.

Nell’ambito dell’operazione Pop NPLs 2018, Jp Morgan e Banca Popolare di Bari hanno svolto il ruolo di Arranger.

Il veicolo ha emesso tre tranches di notes ABS:

una senior di Euro 426 milioni, corrispondente al 27% del valore lordo esigibile, dotata di rating Baa3 e BBB da parte, rispettivamente, delle agenzie Moodys e Scope Ratings ed eleggibile per la GACS;

- una mezzanine di Euro 50 milioni, corrispondente al 3,2% del valore lordo esigibile, dotata di rating Caa2 e B, rispettivamente, da parte di Moodys e Scope Ratings;

- una junior, non dotata di rating, pari ad Euro 15,78 milioni.

Il valore complessivo delle notes dotate di rating è pari al 30,2% del valore lordo esigibile.

Le note senior saranno ritenute pro quota dalle banche originator, in attesa di conferma della GACS da parte del MEF, e avranno una remunerazioni pari a 6ME + 30 bps, incorporando il premio dovuto per la garanzia dello Stato.

Le classi mezzanine e junior sono state collocate presso investitori istituzionali, a valle di un processo competitivo conclusosi nel corso delle giornate precedenti. Il rendimento della classe mezzanine è pari a 6ME + 6%, in linea con le attese di mercato e con il livello di rating ad esso associato. Le classi mezzanine e junior potranno anche esprimere un rendimento pari al 12%, sulla base delle performance dei crediti sottostanti.

All’operazione hanno partecipato gli advisors KPMG Advisory e PwC Deals, lo Studio Legale RCC, lo Studio Legale Orrick, BNP Paribas Securites Services, Securitisation Services (Gruppo Finint) e Zenith Service. Cerved Credit Management è stata nominata Special Servicer, Cerved Master Services sarà Master Servicer.

La struttura dell’operazione, grazie all’abbinamento della cartolarizzazione con l’assegnazione dei rating e il rilascio della GACS, consente, per le singole banche originator, di migliorare sensibilmente la valutazione del portafoglio (soprattutto rispetto alle transazioni tradizionali effettuate su base bilaterale) e, allo stesso tempo, di ridurre l’onerosità complessiva dell’operazione, assicurando comunque rendimenti interessanti ai potenziali sottoscrittori delle diverse tranches, inclusa la junior.

Come detto, l’operazione costituisce uno sviluppo significativo del mercato italiano, in quanto si tratta di una cartolarizzazione multi originator con rating di NPLs, originata da banche in larga prevalenza indipendenti, non collegate tra loro da rapporti di tipo societario, commerciale o di altra natura. Gran parte delle banche coinvolte nell’operazione è rappresentata da banche popolari, la cui partecipazione è stata fortemente incentivata dalla società Luzzatti S.p.A., veicolo nato in seno ad Assopopolari per la messa a fattor comune di iniziative sinergiche tra le banche associate.

In tal senso, tale operazione risulta la prima iniziativa di mercato effettuata congiuntamente dalle banche popolari e, a tal riguardo, evidenti sono state le sinergie in termini di prezzo derivanti dalle economie di scala sui costi dell’operazione e dalla diversificazione del rischio dei vari portafogli di NPLs su base regionale e/o settoriale.

La seguente tabella illustra, per ciascuna banca originator, le specifiche della capital structure dell’operazione: